Поки не стабілізується політична ситуація, інвестицій країні не бачити.

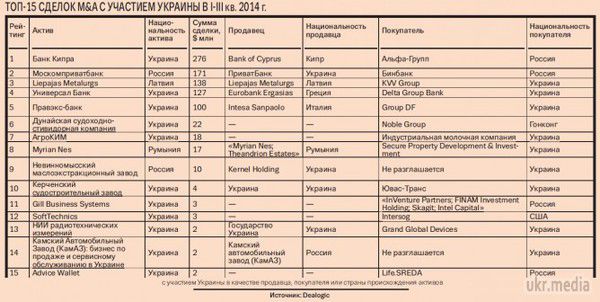

Ринок злиття і поглинань в Україні впав до рівня, якого не досягав навіть під час глобальної фінансової кризи і спаду української економіки в 2009-2010 рр. За дев'ять місяців було укладено всього 73 угоди M&A з українськими покупцями, продавцями чи активами, свідчать дані міжнародної компанії Dealogic. Для порівняння: за три квартали 2009 р. була здійснена 331 угода. З тих пір їх число йшло на спад з кожним роком, досягнувши дна в поточному році.

Сталося це з очевидних причин – внаслідок політичної нестабільності, викликаної двома позачерговими виборами протягом одного року, і зіткнень на сході країни. «Більшість інвесторів очікують стабілізації політичної ситуації в Україні, перш ніж вкладати якісь кошти». Ті угоди, які були укладені, – це або угоди, переговори з якими стартували ще рік тому і які просто були доведені до логічного завершення, або вимушені.

Залишки розкоші

До давно запланованим можна віднести угоди з українськими ІТ-стартапами. Наприклад, одеського виробника мобільних додатків та ігор SoftTechnics придбала американська компанія Intersog. Український стартап Advice Wallet, який створив додаток з програмою лояльності клієнтів, продав частку російського венчурного фонду Life.

Вимушеними можна назвати продаж, до яких власників підштовхнув сплеск антиросійських настроїв в Україні. Наприклад, продаж російською компанією «ЛУКОЙЛ» мережі з 240 автозаправних станцій і шести нафтобаз, які перебували на балансі дочірньої компанії «ЛУКОЙЛ – Україна». «Після численних випадків бойкоту своїх заправок російська компанія провела технічну, схемну транзакцію, яка дозволить їй формально змінити власника і провести ребрендінг». Сума цієї угоди, становить $ 300 млн, що обіцяє зробити її найбільшою угодою року для M&A з українською участю.

Через неприязнь українців до російських виробників у розпал війни між країнами, Україну покидає і російський Камський автомобільний завод (КамАЗ), який продав свою мережу продажу і технічне обслуговування в нашій країні. Також від страхової компанії «Провідна» позбулася російська компанія «Росгосстрах», продавши всі акції української «дочки» консорціуму західноєвропейських інвесторів. Правда, про масовий відхід російських інвесторів рано говорити.

Вийти швидко – значить вийти за нижчою ціною.

Якщо російські компанії і будуть активно залишати Україну, то поступово і без паніки.

Ще одним «батогом» для вимушеної операції в Україні все частіше стає відсутність альтернативних покупців. Зокрема, не знайшовши бажаючих, інвесткомпанія Concorde Capital спільно з акціонером мережі оптик «Люксоптика» сама придбала 80% мережі клінік «Добробут».

За безцінь

У минулому році вітчизняний ринок ще йшов в ногу зі світовим. Обсяг угод з українською участю після трирічного падіння в 2013 продемонстрував зростання більш ніж у два рази. В основному це були угоди з українськими активами, продаж яких пожвавилася у зв'язку з заміною іноземних власників місцевих активів українськими, а також з-за укрупнення вітчизняного бізнесу. Але в 2014 р. навіть бажання іноземних інвесторів покинути Україну практично не підтримувало ринок на плаву. З-за відсутності попиту на місцеві активи середня вартість операції з українським участю за три кварталу знизилася вдвічі, до $ 12 млн, у порівнянні з аналогічним періодом минулого року. В цілому ж ринок M&A з вітчизняними покупцями, продавцями або активами втратив три чверті обсягу, скотившись до $ 895 млн за дев'ять місяців.

Скорочення обсягу ринку в цілому і середньої суми угоди зокрема сталося за почастішання застосування до вартості активів «понижуючих коефіцієнтів, що враховують кризову ситуацію в країні. EBITDA (відношення вартості компанії до отриманого нею прибутку до сплати податків) становив 8-10. Тепер він впав до 2-4.

Штучні перешкоди

Якщо до осені ринок M&A з українськими активами скорочувався через ринкові фактори, то у вересні до них приєдналися ще адміністративні обмеження. З 23 вересня Національний банк наклав табу на повернення за кордон коштів в інвалюті, отриманих іноземними інвесторами в результаті продажу цінних паперів українських емітентів за межами фондових бірж (за винятком держоблігацій), а також корпоративних прав юридичних осіб, не оформлених акціями. Це було зроблено, щоб зупинити відтік валюти з країни, викликаний виходом зарубіжних інвесторів. За минулий рік країну покинуло $ 2,6 млрд раніше вкладених іноземних інвестицій, головним чином за рахунок відходу європейських банківських груп – австрійської Erste Group, шведської Swedbank, французького Societe Generale, грецького Alpha Bank, а також кіпрських Fintest Holding Ltd і Kalouma Holdings Ltd, що володіли Кредитпромбанком. Ще $ 6,8 млрд, або 90% прямих іноземних інвестицій, які надійшли в країну за попередні два роки, українська економіка недорахувалася за перше півріччя поточного року.

У результаті обмежень в НБУ зупинилися ті нечисленні угоди, які перебували в процесі укладання. Наприклад, НБУ не схвалив угоду з продажу грецьким банком Eurobank Ergasias української «дочки» Універсал Банку вітчизняної Delta Group Bank, належить Миколі Лагуну. Згідно з домовленостями, досягнутими банками в серпні, сума угоди, яка планувалася до кінця 2014 р., повинна була скласти € 95 млн. Крім того, за словами директора, подібне обмеження на рух капіталу в валюті ускладнило вхід на український ринок і вихід з нього. «Угоди, які вже велися на момент введення обмеження, заморожені в основному не були. Але деякі інвестори, які розглядали можливість зайти або вийти з ринку, воліли просто утриматися від якихось дій, що в цілому знизило ділову активність в секторі M&A». За перші три тижні жовтня було заявлено лише о трьох угодах з українською участю. При збереженні таких темпів у IV кварталі ринок злиття і поглинань ще раз оновить дно.

Дати стимул

Втім, Нацбанк готується зняти обмеження на продаж іноземними інвесторами українських активів в найближчому майбутньому. Це буде необхідно, оскільки регулятор має намір стимулювати консолідацію в банківському секторі. У листопаді він планує подати в новий парламент законопроект, що передбачає спрощення процедур злиття і поглинання банків, щоб сприяти процесу консолідації в банківському секторі. Говорячи про консолідацію, регулятор насамперед має на увазі не стільки укрупнення здорових банків за рахунок злиття і поглинань, скільки покупку здоровими фінустановами проблемних.

«Спростити процедури у будь-якому випадку потрібно, це підвищить шанси на залучення інвесторів». Але незалежно від простоти процедур M&A найближчим часом буде складно знайти інвестора на банки та інші українські активи. Сприяти реанімації ринку M&A в Україні, можуть три фактори.

– По-перше, бажання продати компанію через неможливість її контролювати внаслідок зміни політичних еліт.

– По-друге, готовність купувати українські активи «на економічному дні» і брати їх на баланс з урахуванням перспективи подальшого зростання внаслідок нових політичних, економічних та інших тенденцій, а також перспективи інтеграції з ЄС.

– По-третє, здатність стабільних українських компаній отримувати додаткове фінансування і використовувати його в якості бюджету для укладання угод злиття і поглинання та подальшого органічного зростання.

Але дія навіть цих факторів позначиться не скоро. Пройде близько року з моменту, коли закінчиться війна і відновиться політична стабільність, перш ніж з'являться покупці на українські активи і знову почнуть закриватися угоди. А значить, відновлення українського ринку M&A відбудеться не раніше кінця 2015 р.

Залиште відповідь